Handelsbanken

Handelsbankens delårsrapport Januari - juni 2025

Andra kvartalet 2025

(första kvartalet 2025)

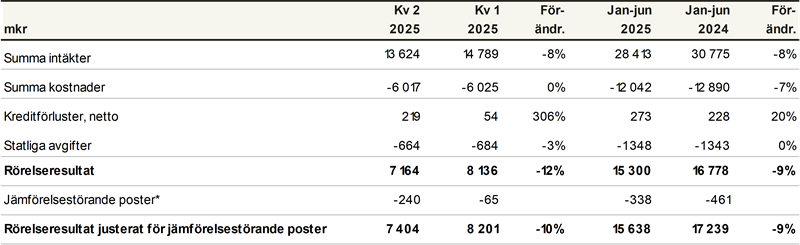

- Rörelseresultatet uppgick till 7 164 mkr (8 136)

- Räntabiliteten på eget kapital uppgick till

12,7% (12,9) - Resultat per aktie uppgick till 2,77 kr (3,19)

- K/I-talet uppgick till 44,2% (40,7)

- Kreditförlustnivån uppgick till -0,03% (-0,01)

- Kärnprimärkapitalrelationen uppgick till 18,4% (18,4)

Januari – juni 2025

(januari – juni 2024)

- Rörelseresultatet uppgick till 15 300 mkr (16 778)

- Räntabiliteten på eget kapital uppgick till

12,8% (14,4) - Resultat per aktie uppgick till 5,96 kr (6,77)

- K/I-talet uppgick till 42,4% (41,9)

- Kreditförlustnivån uppgick till -0,02% (-0,01)

- Kärnprimärkapitalrelationen uppgick till 18,4% (18,9)

Stabil lönsamhet

Utlåningsvolymerna ökade i samtliga hemmamarknader, om än i begränsad utsträckning. Samtidigt belastades räntenettot av en betydande kronförstärkning samt att tidigare positiva omprisningseffekter mellan in- och utlåning ej upprepades i kvartalet. Provisionsnettot visade motståndskraft och var relativt oförändrat jämfört med föregående kvartal trots effekter av lägre börsnivåer på förvaltat kapital. Underliggande kostnader fortsatte att minska och för sjätte kvartalet i rad uppgick kreditförlusterna till nettoåterföringar. Sammantaget var räntabiliteten stabil jämfört med det föregående kvartalet.

Minskade underliggande kostnader och ökad effektivitet

Genomfört effektiviseringsarbete har bidragit till en lägre kostnadsnivå i banken. Jämfört med både det första halvåret och andra kvartalet i fjol minskade kostnaderna med 5% justerat för Oktogonen och omställningskostnader. Detta trots både en generell kostnadsinflation och inkludering av årets lönerevideringar. Arbetet med att minska kostnaderna och öka effektiviteten i banken har främst genomförts inom centrala och affärsstödjande enheter. Åtgärderna har resulterat i färre antal anställda och externa resurser i banken, men även ett ökat fokus på kostnader och effektivitet – inom samtliga enheter – har bidragit till ett förbättrat kostnadsläge.

Finansiell styrkeposition

Bankens låga kreditrisk kompletteras med låg finansierings- och likviditetsrisk, en betydande likviditetsreserv samt god kapitalsituation. Kärnprimärkapitalrelationen, efter anteciperad utdelning, uppgick till 18,4%, vilket motsvarar 3,5 procentenheter över myndighetskravet och således 0,5 procentenheter över bankens långsiktiga måltalsintervall på 1-3 procentenheter över myndighetskravet. Under det första halvåret uppgick anteciperad utdelning till 7,15 kronor per aktie vilket motsvarar 120% av periodens vinst. Bankens kreditrating hos de ledande ratinginstituten var sammantaget fortsatt högst bland jämförbara banker globalt.

Information om press- och telefonkonferens

En presskonferens arrangeras den 16 juli 2025 klockan 09.30.

Pressmeddelande, presentationsmaterial, faktabok och inspelning av presskonferens finns tillgängligt på handelsbanken.se/ir.

Ytterligare information lämnas av:

Michael Green, VD och Koncernchef

telefon 08-22 92 20

Carl Cederschiöld, CFO

telefon 08-22 92 20

Peter Grabe, Head of Investor Relations

telefon 070-559 11 67, peter.grabe@handelsbanken.se

Denna information är sådan information som Svenska Handelsbanken AB är skyldig att offentliggöra enligt EU:s marknadsmissbruksförordning och lagen om värdepappersmarknaden. Informationen lämnades, genom ovanstående kontaktpersons försorg, för offentliggörande den 16 juli 2025 klockan 07.00 CET.

För mer information om Handelsbanken hänvisas till handelsbanken.com

| Datum | 2025-07-16, kl 07:00 |

| Källa | Cision |